Автор: Станислав Дабижа

В конце 2022 года страны Запада решили применить против России прежде невиданный в мировой практике инструмент — потолок цен на экспортные партии российской нефти и нефтепродуктов. Прогнозы о сокращении добычи и экспорта российской нефти пока не оправдались, однако доходы бюджета РФ оказались под угрозой из-за снижения цен Urals за счет увеличения дисконтов к Brent. По данным «Ъ», теперь российские власти хотят привязать расчет нефтяных налогов к цене Brent, что должно побудить нефтекомпании либо сокращать дисконты, либо отдавать больше налогов.

Два месяца, прошедшие с момента введения Западом потолка цен на экспорт российской нефти, — вполне достаточный период для того, чтобы подвести промежуточные итоги применения этого беспрецедентного формата санкций против крупнейшей отрасли экономики РФ.

Главной целью потолка власти стран Запада, в частности Минфин США, объявляли ограничение доходов российского бюджета. Потолок для нефти Urals был установлен на уровне $ 60 за баррель с 5 декабря 2022 года, а с 5 февраля вступит в силу потолок на нефтепродукты. Если цена в порту отгрузки превышает это значение, компании стран G7 и ЕС не имеют права предоставлять для операций с российской нефтью свои танкеры и другие услуги, в том числе страхование. Предполагалось, что применение потолка вкупе с введением ЕС эмбарго на импорт нефти из РФ приведет к снижению объемов экспорта российской нефти, при этом цена экспорта останется ограниченной, и в результате доходы российского бюджета упадут.

Российские власти, со своей стороны, заявляли, что потолок не окажет влияния на доходы страны, а только разбалансирует мировой нефтяной рынок. В конце декабря 2022 года президент Владимир Путин говорил, что никакого ущерба бюджету РФ нанесено не будет. «Цель понятна наших геополитических оппонентов и противников — ограничить доходы российского бюджета, но мы не теряем ничего от этого потолка. Потерь для российского ТЭКа и для экономики бюджета нет — никаких потерь нет, потому что мы по этим ценам и продаем», — заверял господин Путин.

На практике — как это было и с прежними масштабными санкциями против экономики РФ — результат пока расходится с ожиданиями как той, так и другой стороны.

Нефть дырочку найдет

Если страны Запада рассчитывали на снижение добычи и экспорта нефти РФ, то пока эти ожидания совершенно не оправдываются. По данным «Ъ», в ноябре 2022 года, до введения потолка и эмбарго ЕС, Россия в среднем добывала 1,487 млн нефти в сутки (10,9 млн баррелей в сутки). В декабре добыча практически не изменилась, составив 1,486 млн тонн в сутки. В январе добыча, по предварительным данным, лишь немного снизилась — до 1,481 млн тонн в сутки, или менее чем на 0,4% по сравнению с ноябрем 2022 года.

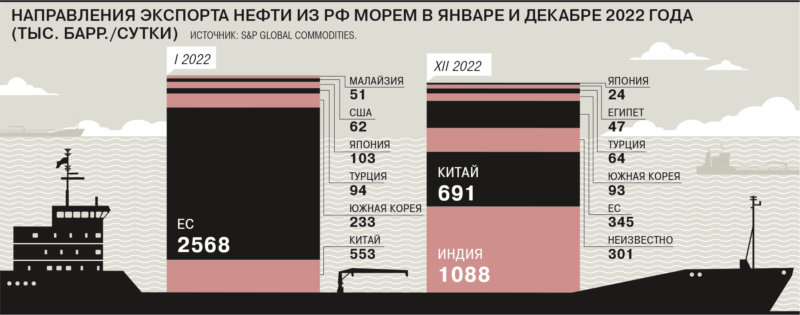

Экспорт же российской нефти даже растет. В декабре отгрузки на экспорт поначалу снизились на 5,7% по сравнению с ноябрем, до 592 тыс. тонн в сутки. Однако в январе, по предварительным данным, экспорт увеличился примерно до 650 тыс. тонн в сутки, что на 9,8% выше уровня декабря и на 3,5% выше уровня ноября 2022 года.

Одна из основных причин, позволивших российским нефтекомпаниям сохранить объемы добычи, — падение цен на Urals за счет увеличения дисконта к Brent, в результате чего цена нефти в портах европейской части РФ оказалась значительно ниже потолка. Так, по данным

Юрист также отмечает, что российские нефтекомпании находят способы обхода эмбарго ЕС, в том числе применяя схемы смешивания своей нефти с сырьем из другой страны для сокрытия российского происхождения. По словам источника «Ъ» среди трейдеров, практикуются схемы смешивания российской нефти в резервуарах в Азии и на Ближнем Востоке. Также источники «Ъ» говорят о существовании схем свопов с компаниями из дружественных стран, благодаря которым де-факто российская нефть попадает в Европу. Подобные схемы позволяют европейским странам продолжать закупать российскую по происхождению нефть, так как найти ей полноценную замену сложно. При этом удорожание логистики и расходы на смешивание нивелируются дисконтами на Urals.

Для того чтобы пользоваться услугами европейских судовладельцев и страхователей в условиях потолка, порой используются «прокладочные» компании. «Существует формально не связанный, но контролируемый российской нефтекомпанией трейдер в таких юрисдикциях, как ОАЭ, Оман, Бахрейн, в основном выбираются наиболее благоприятные с точки зрения налогового законодательства юрисдикции», — рассказывает один из собеседников «Ъ». «Далее трейдер заключает контракт на закупку нефти или нефтепродуктов с российским производителем или с российским юрлицом-трейдером, и в данном контракте отсутствуют какие-либо положения об ограничении цены, то есть это обычный закупочный договор, — говорит он.— Дальнейшая перепродажа идет уже на тех лиц, которые должны в контракте прописать ценовой потолок. В результате „компания-прокладка“ фактически берет на себя убыток, однако это временное юрлицо, которое может функционировать, например, в течение года, а далее этот убыток закрывается перекрестными сделками по другим видам деятельности либо компания просто пускается в утиль».

Бюджет оказался с дыркой

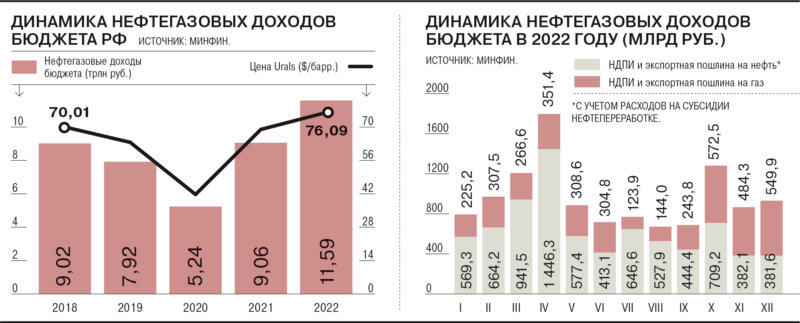

Если потолок не повлиял на объем добычи и экспорта российской нефти, он, по меньшей мере косвенно, привел к существенному снижению нефтегазовых доходов бюджета из-за роста дисконтов Urals. Минфин пока не публиковал данные по нефтегазовым доходам в январе, однако в декабре объем НДПИ на нефть упал на 10% по сравнению с ноябрем, до 474,8 млрд руб. При этом Минфин в январе впервые с 2020 года вернулся к продаже валюты в размере 54,5 млрд руб. из-за снижения объема нефтегазовых доходов ниже базового уровня, заложенного в бюджете. Напомним, в бюджет 2023 года заложена средняя цена Urals в $ 70 за баррель, общий объем нефтегазовых доходов — 8,9 трлн руб., из которых почти 80% приходится на НДПИ на нефть. Если реальные котировки Urals окажутся вдвое ниже, выпадающие доходы, по предварительным расчетам, могут достигнуть 250 млрд руб. в месяц, оценивает Дарья Шорина из Kept.

До последнего времени российские власти ожидали, что потолок сработает иначе и приведет к сокращению добычи нефти в РФ при росте средних цен ее продажи. Так, в бюджет на 2023 год было заложено падение добычи нефти на 8,5% относительно 2022 года, а также сокращение экспорта нефтепродуктов на 13%, напоминает Борис Синицын из ИК «Ренессанс Капитал». По его мнению, этот сценарий сейчас видится умеренно консервативным, учитывая, что эмбарго ЕС пока не оказало значительного влияния на производство нефти в России. Вице-премьер Александр Новак прогнозировал падение добычи нефти в РФ вследствие потолка на 5−7% по итогам года.

Пока российские власти не проявляют намерений директивно снизить добычу ради того, чтобы повысить мировые цены на нефть и сократить дисконт Urals. С момента введения потолка прошли уже две встречи стран ОПЕК+, в ходе которых было принято решение не менять добычные квоты.

Котировка, покрытая мраком

Стабильность производственных показателей российских нефтекомпаний на фоне декларируемого снижения стоимости Urals ставит вопрос о «справедливом распределении» бремени санкций между компаниями и бюджетом. Основная сложность в том, что сейчас котировка Urals, по общему признанию собеседников «Ъ» как на рынке, так и в правительстве, не является универсальным и общепризнанным показателем, и реальные цены продажи российской нефти могут существенно отличаться от нее.

Котировку Urals исторически рассчитывает агентство Argus на основе опроса данных участников рынка: продавцов и покупателей нефти. Поскольку до санкций около 85% поставок российской нефти приходилось на Европу, а рынок Urals был высоколиквидным, то у агентства не возникало проблем с расчетом котировки. С декабря Urals в Европу официально вообще не поставляется, а новые покупатели в Индии, Китае и Ближнем Востоке не готовы раскрывать цены сделок. Кроме того, российские продавцы в нынешних условиях могут быть заинтересованы занижать цену первой продажи нефти в портах РФ как для того, чтобы такие сделки не подпадали под потолок, так и для снижения налогов. По оценкам Argus и Platts, дисконт Urals к Brent в январе в портах европейской части РФ мог достигать даже $ 40 за баррель. По утверждению одного из опрошенных «Ъ» трейдеров, «реальный» дисконт может составлять около $ 20 за баррель, проверить эти данные невозможно.

Власти РФ пытаются препятствовать тому, чтобы российские нефтекомпании при продаже нефти и нефтепродуктов ориентировались на потолок. Так, еще в прошлом году в ответ на потолок цен на нефть Владимир Путин своим указом ввел запрет на продажу российской нефти по контрактам, содержащим ограничения цены. В январе в продолжение указа правительство приняло постановление, которое предполагает механизмы контроля за нефтяными сделками (см. «Ъ» от 23 января). Так, ФТС будет проверять контракты нефтекомпаний, а те должны будут контролировать, чтобы перепродажа нефти до конечного получателя не была осуществлена с условиями фиксации цены. Источники «Ъ» считают такие меры неконкретными и недостаточными, так как стороны сделки могут формально не фиксировать в контракте ценовые ограничения, при этом сама сделка будет соответствовать условиям потолка.

Умерьте свой дисконт

Больше всего власти интересует, как снизить дисконт на Urals и стабилизировать нефтяные доходы бюджета. В конце января Владимир Путин поручил правительству представить предложения по уточнению методики определения цен на нефть для расчета налогов. На разработку дается лишь месяц.

По данным «Ъ», сейчас в качестве основного варианта рассматривается полный отказ от использования котировки собственно Urals и переход на расчет нефтяных налогов на базе котировок Brent с учетом дисконта и стоимости фрахта. Несколько источников «Ъ» говорят, что размер дисконта и стоимости фрахта будет носить «директивный характер», их будет определять государство. По словам нескольких собеседников «Ъ», правительство, вероятно, будет ежемесячно публиковать либо абсолютные, либо предельные значения этих показателей, и компании обязаны будут использовать их для расчета НДПИ и НДД. Размер дисконта, по мнению собеседников «Ъ», может быть ограничен $ 10 за баррель, а стоимость фрахта — $ 5−10 за баррель: при текущей цене Brent такая котировка российской нефти для расчета налогов составила бы $ 62−67 за баррель, что не так далеко от цены Urals, заложенной в бюджете.

По мнению собеседников «Ъ», такой подход позволит таргетировать цену продажи российской нефти и стимулировать компании торговать ею по цене, которая выгодна для бюджета, так как в противном случае им придется платить больше налогов. При этом не исключено, что в результате такой политики добыча и экспорт нефти в РФ сократятся. По словам одного из источников «Ъ», нефтекомпании сейчас оценивают потенциальное влияние этой меры. Источники «Ъ», близкие к нефтекомпаниям, воспринимают уход от использования котировки Urals «очередной мерой для повышения налоговой нагрузки на отрасль, поскольку бюджету нужны деньги».

В Минфине напомнили «Ъ», что совместно с другими профильными ведомствами «начали работу по анализу различных вариантов изменения текущего порядка определения котировок российской нефти, используемой для расчета налогов, с учетом изменившихся направлений экспортных поставок российской нефти». «По итогам обсуждения в первом квартале будет сформировано сбалансированное решение, учитывающее интересы государства и бизнеса, — заявили в министерстве, подчеркнув: — Ключевая цель для нас — обеспечить экономически обоснованный уровень бюджетных поступлений от нефтяной отрасли».

После введения ЕС в декабре 2022 года эмбарго на поставки российской нефти котировки Urals (NWE — порт нидерландского Роттердама и MED — порт сицилийской Аугусты) практически перестали существовать, напоминает Сергей Клубков из «Выгон Консалтинг», сорт Urals является основой для начисления НДПИ и НДД, поэтому Минфину приходится искать другой ценовой ориентир для расчета налоговой базы. По его мнению, Brent и Urals исторически взаимосвязанные сорта нефти, при этом Urals всегда торговалась с дисконтом к Brent. Поэтому выбор сорта Brent в качестве ценового ориентира для начисления налогов легко объясняется, а небольшая величина обсуждаемого дисконта (относительно текущей ситуации на рынке) связана с желанием стимулировать экспортеров к его минимизации при продаже нефти на экспорт, заключает он.

До сих пор с момента введения санкций российские власти стремились по возможности сохранить рыночный характер нефтяной отрасли и предоставили нефтекомпаниям самим адаптироваться к изменению ситуации. Но вопрос налоговых поступлений представляется слишком важным для государства, чтобы ждать, пока возникнет новый рынок Urals, если это вообще произойдет. Уже сейчас около 50% экспорта нефти идет через компании с госучастием, и в случае дефицита бюджетных доходов у властей может возникнуть сильный соблазн контролировать экспортные потоки через единого трейдера, как это уже происходит при экспорте газа. Подобным образом устроена нефтяная отрасль не только в других странах, попавших под жесткие западные санкции (Венесуэла, Иран), но и в большинстве партнеров России по сделке ОПЕК+.